スタッフブログ

2017年10月24日 火曜日

居住用財産(空き家)に係る譲渡所得の特別控除

この制度は、相続又は遺贈によって被相続人(亡くなった方)の居住用家屋又は居住用家屋の敷地等を売却したとき、一定の要件にあてはまる場合は(主として被相続人の居住の用に供されていた一の建築物に限る)譲渡所得の金額から最高3,000万円まで控除することができる制度です。

俗に「相続した空き家を譲渡した場合の3,000万円特別控除」などともいわれています。

「被相続人居住用家屋」とは、下記3つの要件全てに当てはまるものをいいます。

・1981年(昭和56年)5月31日以前に建築されたこと。

・区分所有建物登記がされている建物でないこと。

・相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

この要件の中で「主として被相続人の居住の用に供されていた一の建築物」とありますが、これはわかりやすく言い換えますと「亡くなった方の生活の本拠であった不動産」となります。したがって、お亡くなりになる直前に生活の本拠として施設等に入居していた場合には、特例を受けることができない可能性があります。

この特例の適用を受けるために、確定申告時に「被相続人居住用家屋等確認申請書」を添付することになりますが、この申請書の添付書類に「被相続人の除票住民票の写し」が必要となり、この書類で生活の本拠であったかどうかを判断されます。

建物の建築年月日や相続開始時期等が適用要件に合致していたとしても、その建物が「生活の本拠」であったことも適用するための要件の一つです。

なお、上記以外にも「売買代金が1億円以下であること」や「土地建物で売却する場合、一定の耐震基準を満たすものであること」・「建物を壊して土地のみの譲渡」でも適用が可能であることなど、様々な要件があります。ご留意ください。

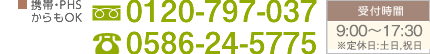

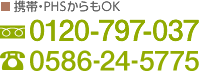

相続税についてお悩みの方。

遺産分割をどのようにするか悩まれている方。

相続申告相談センター・一宮にぜひご相談ください。

俗に「相続した空き家を譲渡した場合の3,000万円特別控除」などともいわれています。

「被相続人居住用家屋」とは、下記3つの要件全てに当てはまるものをいいます。

・1981年(昭和56年)5月31日以前に建築されたこと。

・区分所有建物登記がされている建物でないこと。

・相続の開始の直前において被相続人以外に居住をしていた人がいなかったこと。

この要件の中で「主として被相続人の居住の用に供されていた一の建築物」とありますが、これはわかりやすく言い換えますと「亡くなった方の生活の本拠であった不動産」となります。したがって、お亡くなりになる直前に生活の本拠として施設等に入居していた場合には、特例を受けることができない可能性があります。

この特例の適用を受けるために、確定申告時に「被相続人居住用家屋等確認申請書」を添付することになりますが、この申請書の添付書類に「被相続人の除票住民票の写し」が必要となり、この書類で生活の本拠であったかどうかを判断されます。

建物の建築年月日や相続開始時期等が適用要件に合致していたとしても、その建物が「生活の本拠」であったことも適用するための要件の一つです。

なお、上記以外にも「売買代金が1億円以下であること」や「土地建物で売却する場合、一定の耐震基準を満たすものであること」・「建物を壊して土地のみの譲渡」でも適用が可能であることなど、様々な要件があります。ご留意ください。

相続税についてお悩みの方。

遺産分割をどのようにするか悩まれている方。

相続申告相談センター・一宮にぜひご相談ください。

投稿者 相続申告相談センター・一宮 | 記事URL

2017年10月10日 火曜日

孫への生前贈与・遺贈

通常、孫は法定相続人ではないので、財産を残すには生前に贈与を行うか、遺贈などを検討する必要があります。

今回は、孫へ財産を残すための方法をご紹介します。

☆生前贈与

・教育資金贈与(最大1,500万円)や住宅取得金資金(年内だと最大1,500万円)、結婚・出産・育児資金(最大1,000万円)制度を利用すると、多額の資金を一括で移すことができます。

・年間110万円の基礎控除を受けられる暦年贈与は、数年かけて財産を移すことが可能です。

☆養子緑組

遺言で遺贈すると、法定相続人でない孫の相続税は原則2割加算されてしまいます。

孫を養子にすると、2割加算は変わりないのですが、相続税の基礎控除(600万円)を1人分増やすことができ、人数を増やすことで税率を下げることができる可能性があり、相続税対策となります。

ただし、税務上のメリットを受けられる法定相続人の人数には限りがあるので注意が必要です。

年齢や時期など、贈与者(財産を与える人)や受贈者(財産をもらう人)の状況によって、効果的な贈与方法が変わります。

生前贈与・遺贈をお考えの方はぜひ一度ご相談ください。

専門家が現状の一番良い相続対策をご提案させて頂きます。

今回は、孫へ財産を残すための方法をご紹介します。

☆生前贈与

・教育資金贈与(最大1,500万円)や住宅取得金資金(年内だと最大1,500万円)、結婚・出産・育児資金(最大1,000万円)制度を利用すると、多額の資金を一括で移すことができます。

・年間110万円の基礎控除を受けられる暦年贈与は、数年かけて財産を移すことが可能です。

☆養子緑組

遺言で遺贈すると、法定相続人でない孫の相続税は原則2割加算されてしまいます。

孫を養子にすると、2割加算は変わりないのですが、相続税の基礎控除(600万円)を1人分増やすことができ、人数を増やすことで税率を下げることができる可能性があり、相続税対策となります。

ただし、税務上のメリットを受けられる法定相続人の人数には限りがあるので注意が必要です。

年齢や時期など、贈与者(財産を与える人)や受贈者(財産をもらう人)の状況によって、効果的な贈与方法が変わります。

生前贈与・遺贈をお考えの方はぜひ一度ご相談ください。

専門家が現状の一番良い相続対策をご提案させて頂きます。

投稿者 相続申告相談センター・一宮 | 記事URL