贈与(確定申告)

2018年4月24日 火曜日

相続時精算課税制度の注意点(孫)

相続時精算課税制度とは、生前贈与の1つであり、2,500万円までの贈与であれば贈与税がかかりません。

2,500万円を超えた場合は、超えた金額に対して20%の贈与税がかかります。

ただし、この制度を適用した贈与については、贈与者の相続が発生した時に、その贈与を受けた財産を相続財産に加算し、相続税で精算することになります。

今回は、この制度を、孫に適用した場合の相続税における注意点をご紹介したいと思います。

注意点

①贈与時には贈与税がかからなかったとしても、相続時には相続税の対象となります。

贈与財産も合わせて、相続税の基礎控除を超えれば、相続税を納めなければいけません。

基礎控除以内であれば、贈与税も相続税も発生しない、ということになります。

また、相続時精算課税制度を適用して、贈与税を納めていたとしても計算された相続税が少なければ、戻ってくる場合もあります。

②2割加算

贈与者が亡くなった時の相続税において、孫が取得した財産は、相続税が2割加算になります。

配偶者と一親等の血族(子、親)以外の者が相続で財産を取得した場合には、この2割加算が適用されることになっています。

ただし、相続があったときに、既に親がいない場合(代襲相続に該当する場合)には、2割加算の対象とはなりません。

孫養子となっている場合でも、相続税は2割加算があるので注意しなければなりません。

③相続権なし

孫には相続権がありません。相続権がないということは、孫は養子になっている場合や、遺言がない限り、相続では財産をもらうことはできません。

相続時精算課税制度で贈与を受けた財産について、相続税を払う際には、財産をもらえないわけですから、相続税の納税資金は自分で用意する必要があるのです。

とりあえず無税で孫に財産をあげられるから、ということで、相続時精算課税制度による贈与を、安易に実行してしまうと、後で孫が痛い目に合う、ということになりかねません。

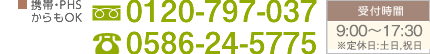

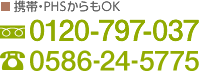

相続時精算課税制度を利用した生前贈与をお考えの方

ぜひ一度、相続申告相談センター・一宮までご相談ください。

2,500万円を超えた場合は、超えた金額に対して20%の贈与税がかかります。

ただし、この制度を適用した贈与については、贈与者の相続が発生した時に、その贈与を受けた財産を相続財産に加算し、相続税で精算することになります。

今回は、この制度を、孫に適用した場合の相続税における注意点をご紹介したいと思います。

注意点

①贈与時には贈与税がかからなかったとしても、相続時には相続税の対象となります。

贈与財産も合わせて、相続税の基礎控除を超えれば、相続税を納めなければいけません。

基礎控除以内であれば、贈与税も相続税も発生しない、ということになります。

また、相続時精算課税制度を適用して、贈与税を納めていたとしても計算された相続税が少なければ、戻ってくる場合もあります。

②2割加算

贈与者が亡くなった時の相続税において、孫が取得した財産は、相続税が2割加算になります。

配偶者と一親等の血族(子、親)以外の者が相続で財産を取得した場合には、この2割加算が適用されることになっています。

ただし、相続があったときに、既に親がいない場合(代襲相続に該当する場合)には、2割加算の対象とはなりません。

孫養子となっている場合でも、相続税は2割加算があるので注意しなければなりません。

③相続権なし

孫には相続権がありません。相続権がないということは、孫は養子になっている場合や、遺言がない限り、相続では財産をもらうことはできません。

相続時精算課税制度で贈与を受けた財産について、相続税を払う際には、財産をもらえないわけですから、相続税の納税資金は自分で用意する必要があるのです。

とりあえず無税で孫に財産をあげられるから、ということで、相続時精算課税制度による贈与を、安易に実行してしまうと、後で孫が痛い目に合う、ということになりかねません。

相続時精算課税制度を利用した生前贈与をお考えの方

ぜひ一度、相続申告相談センター・一宮までご相談ください。

投稿者 相続申告相談センター・一宮